核心要点总结(快速了解)

- 主要税种:增值税、城市维护建设税、教育费附加、地方教育附加、企业所得税/个人所得税。

- 关键税率:

- 增值税:小规模纳税人通常为 3%(目前有减按1%征收的优惠),一般纳税人为 6%。

- 附加税:增值税税额的 12%(7%+3%+2%)。

- 所得税:查账征收为 25%,核定征收则按核定利润率计算。

- 发票类型:主要为 增值税普通发票,少数企业需要 增值税专用发票。

- 重要原则:“三流一致”(发票流、资金流、合同/服务流),这是税务合规的关键。

详细纳税流程与步骤

第一步:确定纳税人身份(小规模 vs. 一般纳税人)

这是决定您税率和计税方式的最关键一步,取决于您的年应税销售额。

(图片来源网络,侵删)

-

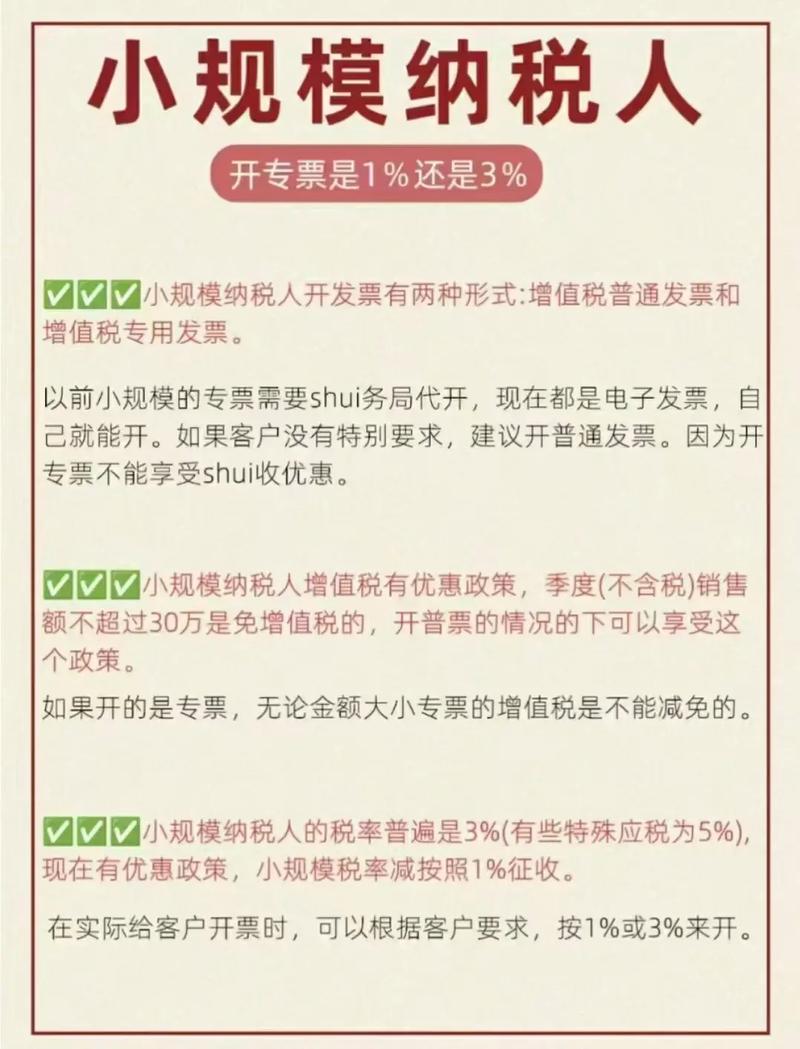

小规模纳税人

- 标准:年应税销售额未超过500万元人民币。

- 特点:

- 征收率低:目前政策下,征收率为 3%,但可以享受减按 1% 征收的优惠政策(此政策可能阶段性调整,请以最新政策为准)。

- 计算简单:直接用

收入额 × 征收率计算增值税。 - 开票限制:不能自行开具增值税专用发票(需向税务局申请代开),但可以自行开具普票。

- 会计核算要求低:可以不设置复杂的账簿。

- 适用对象:绝大多数初创期、规模较小的早教中心。

-

一般纳税人

- 标准:年应税销售额超过500万元,或会计核算健全,愿意被认定为一般纳税人。

- 特点:

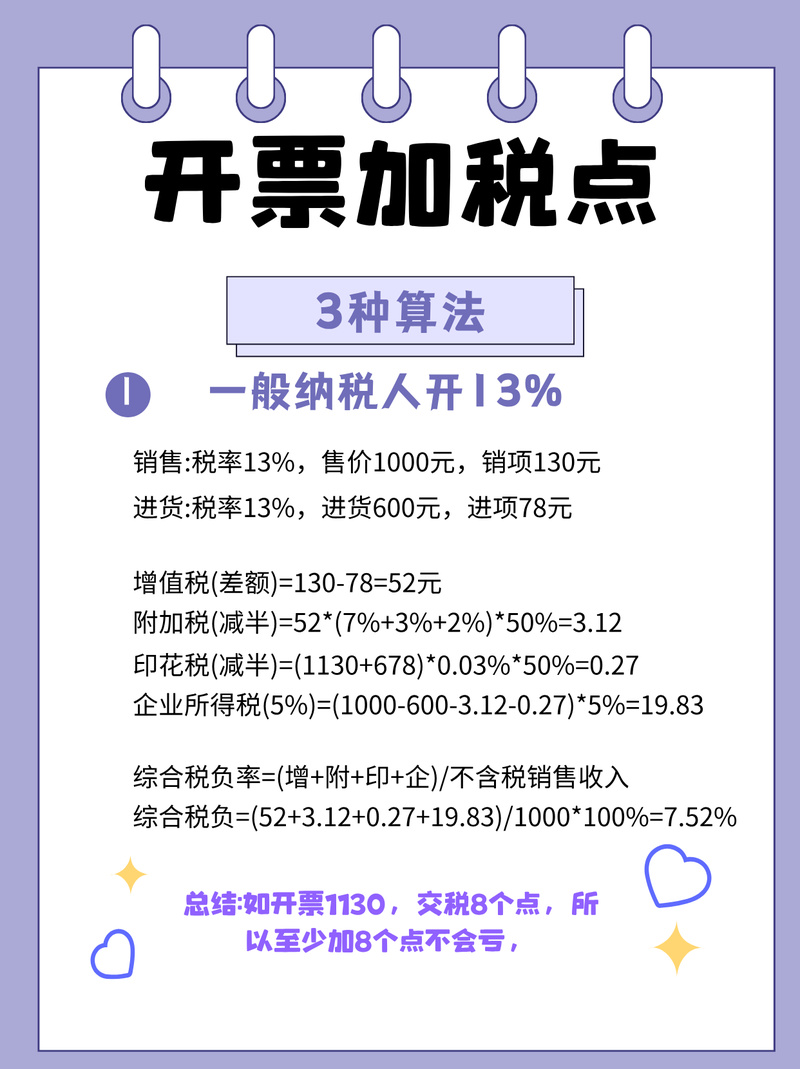

- 税率高:提供教育服务适用的增值税税率为 6%。

- 计算复杂:采用

销项税额 - 进项税额的方式计算增值税,只有取得合规的增值税专用发票,其进项税额才能抵扣。 - 开票权限高:可以自行开具增值税专用发票和普通发票。

- 会计核算要求高:需要建立规范的财务制度和账簿。

- 适用对象:规模较大、进项(如场地租金、装修、教具采购等)较多、需要为客户(特别是企业客户)开具专票的成熟早教中心。

如何选择? 对于大多数早教中心,从小规模纳税人开始是更常见和稳妥的选择,因为税负较低且管理简单,当业务规模扩大,需要抵扣大量进项税时,再考虑转为一般纳税人。

第二步:开具发票

- 购买税控设备:需要购买税控盘或金税盘,并支付服务费。

- 领取发票:到税务局申领发票,可以是纸质发票或电子发票。强烈建议全面推行使用电子发票,更环保、更高效、更易保存。

- 开具发票:

- 购买方信息:准确填写客户名称、纳税人识别号(如果是企业)、地址电话、开户行及账号。

- :

- 品名:应填写真实、具体的业务内容,如“早期教育服务费”、“幼儿启蒙课程费”等,避免笼统地写“服务费”或“咨询费”。

- 金额:填写不含税金额。

- 税率:根据您的纳税人身份选择正确的税率(小规模为1%/3%,一般纳税人为6%)。

- 税额:系统自动计算。

- 盖章:发票上必须加盖发票专用章或财务专用章。

第三步:计算并申报纳税

纳税申报通常按月或按季度进行。

(图片来源网络,侵删)

- 小规模纳税人:通常按季度申报。

- 一般纳税人:通常按月申报。

需要缴纳的税种及计算方法(以小规模纳税人为例):

假设一个季度早教收入为 10万元,按 1% 征收率计算。

-

增值税

- 计算:

100,000元 × 1% = 1,000元 - 注意:月销售额未超过10万元(季度未超过30万元)的小规模纳税人,可以享受免征增值税的优惠政策,您的季度收入10万元正好在免征额内,因此本季度增值税为0。

- 计算:

-

城市维护建设税、教育费附加、地方教育附加(简称“附加税”)

(图片来源网络,侵删)

(图片来源网络,侵删)- 计算基数:实际缴纳的增值税额。

- 由于本季度增值税为0,所以附加税也为 0。

- (如果增值税为1000元,则附加税 = 1000 × (7%+3%+2%) = 120元)

-

企业所得税或个人所得税

- 这是根据您的“利润”来交的税,而不是收入。

- 计算公式:

应纳税所得额 = 总收入 - 各项成本费用 - 成本费用包括:老师工资、社保、场地租金、水电费、教具采购费、市场推广费、折旧费等。

- 税率:

- 企业所得税:标准税率为 25%,如果是小微企业,有大幅度的减免政策(年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳,实际税负仅为2.5%)。

- 个人所得税(个体工商户):如果您的早教中心是注册为个体工商户,则不交企业所得税,而是经营所得个人所得税,税率也是5%-35%的五级超额累进税率,同样有优惠政策。

申报流程: 在申报期内(通常是季度结束后次月的15日内),通过电子税务局在线填写申报表,提交并缴款即可。

重要注意事项与合规建议

-

“三流一致”原则:

- 发票流:发票上的购买方、销售方信息要与实际一致。

- 资金流:款项支付方向与发票流向一致,即,谁付款,就开给谁的发票。

- 服务流:您提供的服务内容与发票上开具的项目一致。

- 这是税务稽查的重点,务必保证,A公司付了钱,您就不能把发票开给B公司。

-

区分开票对象:

- 对个人(家长)开票:只需提供姓名和身份证号即可,开普票。

- 对企业(如作为员工福利)开票:必须提供公司全称、税号、地址电话等信息,企业可以用来抵扣成本(如果是普票)或抵扣进项税(如果是专票)。

-

收入确认的时点:

- 增值税纳税义务发生时间通常是收款当天或合同约定服务开始当天(以先到者为准),不要等到课程全部结束才开票,应在收到款项或提供服务时及时开具发票。

-

成本费用的合规性:

所有入账的成本费用都应有合法的凭证,如发票、收据、合同等,特别是大额支出(如房租、装修),务必取得合规发票,否则在计算所得税时不能税前扣除,会导致多缴税。

-

咨询专业人士:

- 税法政策会变化,尤其是针对小微企业的优惠政策,建议您:

- 聘请一名兼职或全职的会计。

- 咨询当地的税务师或会计师事务所。

- 定期关注国家税务总局官网或当地税务局的通知。

- 税法政策会变化,尤其是针对小微企业的优惠政策,建议您:

为早教中心开票纳税,核心在于:

- 选对身份:小规模纳税人通常是起点。

- 开好发票:信息准确,品目清晰,及时开具。

- 算对税款:区分增值税和所得税,成本费用要合规。

- 按时申报:牢记申报日期,避免逾期罚款。

合规经营不仅是法律义务,更是企业长远发展的基石,希望这份详细的指南能对您有所帮助!